金利や頭金、いくらにすべき?正しい購入予算の立て方を教えて!|カウルのお悩み相談室

(PR)

高額な買い物だけに、「失敗できない」プレッシャーがかかる住宅購入。だけど、人には相談しづらいし、自分で調べてみたものの正解がわからない・・。

専門性が求められる住宅購入の疑問は、やはり専門家に聞くのが一番です。連載企画「カウルのお悩み相談室」では、カウルユーザーから届いたリアルなお悩みに、その道のプロがズバリ答えていきます。

今回は、マンション購入予算を組むにあたり、住宅ローン金利や頭金などをどう設定するのが良いのか迷ってしまった、という方からのご相談。状況が変わりやすい今、どんな選択を採るのがベストなのか? ・・果たして、プロの見解は?

お答えいただくのは、住宅ローンのプロといえばこの方、オンライン住宅ローン比較サービス「モゲチェック」の塩澤崇さんです。

塩澤崇

今回のご相談内容

Q.購入予算を立てたい。借入金額等をシミュレーションする上で、最適な設定(金利や頭金等)を教えて欲しい。

Eさん:

マンションの購入を検討しています。まずは購入予算を立てようと考え、借入可能額のシミュレーターなど、銀行や住宅系アプリが提供しているツールを利用しようとしました。しかし、入力項目の初っ端から適切な設定値がわからず、つまずいてしまいました。

・変動金利にすべきなのか固定金利にすべきなのか?

・金利はいくらで設定するべきか?

・頭金はいくらで設定するべきか?

・いくらぐらいの物件を購入するべきなのか?

現状の経済状況を踏まえると、どのように設定するのが得策なのでしょうか?

「物件金額の◯%」というような一般的な基準値のほかに、「頭金は少ない方がいい」という意見もSNSで見かけました。

先行きが不透明なこの状況下で、購入予算を立てる上での正しい設定について、具体的なアドバイスをいただきたいです。

回答:「金利選びから頭金まで、最適な設定を教えます!」

ご質問ありがとうございます。住宅ローン比較サービス「モゲチェック」の塩澤と申します。

私は普段から、Twitterや質問箱で皆様からの質問を受け付けているのですが、同様のご質問を数多くいただきます。皆さんの購入予算の設定に役立つよう、一つずつ解説していきますね。

また、イメージしやすいよう、弊社で提供している住宅ローン比較サービス「モゲレコ」の入力画面を参考として使いながら、順を追ってご説明したいと思います。

もちろん、金融機関など他社さんで提供されている類似サービスでも応用していただけますので、ぜひ参考にして予算を組み立ててみてください。

今、金利は固定か変動、どちらを選ぶべき?

まずは変動か固定かを考えてみましょう。「変動の方が金利は安いけど、固定は安心感があるしな・・・」と思われがちです。では、実際のところはどうなのか、シミュレーションしてみましょう。

3,500万円の住宅ローンを借りた時、固定金利(金利は約1.8%)の毎月返済額は11.2万円ほどです。一方変動金利(約0.4%)は9万円です。その差は2.2万円。年間では26万円、35年間では900万円にもなります。つまり金利上昇リスクを回避するための「保険料」は1,000万円近くとなります。.png?w=1280&h=720)

日銀の植田総裁が「当面利上げはしない」と発言している中、「1,000万円支払ってでも回避しないといけない金利上昇リスクがどの程度あるのか?」が一つのポイントです。

私としては1,000万円という金額は、保険料としては割高に感じてしまいます・・・。

もう一つ別の切り口もお伝えしましょう。

ここで、皆さんにクイズです!

変動金利がどの程度金利上昇すると、金利の総額が固定金利(仮に金利1.5%とします)と同じになると思いますか?

下記のA〜Cの三択で答えてみてください。

- A : 0.5% → 4.5%に上昇

- B : 0.5% → 6.5%に上昇

- C : 0.5% → 8.5%に上昇

%20(1).jpeg?w=604&h=520)

画像提供:モゲレコ

・・さて、わかりましたか?

答えはCです。

8.5%まで金利が上昇すると、最初から固定金利を借りていた場合と金利総額が同じになります。この8.5%という金利、要はバブル時代の金利です。ですので、「住宅ローン返済期間中に、あのバブル景気がもう一度日本に訪れる」と考える方は固定金利を選んだ方がいいです。一方、「さすがにあのバブル景気は来ないでしょ・・・」とお考えの方は変動金利の方が良いです。みなさんはどちらですか?

なお、私の個人的な見立てとしては、残念ながらバブル景気はやってこないと考えています。人口も減り、自動車や電機もバブル時代ほど産業が強くない今、景気が過熱することはないかと思います。ゆえに、変動金利がいいのではと考えています。ですので、「モゲレコ」などシミュレーターにおける金利タイプ選択の画面では、変動金利を入力する、でよいと思います。

.png)

参考:「モゲレコ」金利タイプの設定画面

変動金利は何%に設定すればいい?

変動金利の場合、最安金利は0.2%台、高いと0.6%にもなります。つまり、かなり幅があります。となると、「設定値はいくらにすればいいのか?」と困ってしまいますよね。

シミュレーション時に金利入力を求められる場合、0.5%を入力しておけばまず問題ないかと思います。

金利はわずか0.1%の差であったとしても、元本3,500万円・返済期間35年だと総額70万円もの差になります。0.4%差だと280万円です。しっかりと比較して少しでも金利が安いローンを選びたいですね。

物件価格はいくらを基準にすればいい?

現在、住宅価格は首都圏を中心に高騰しています。もはや山手線の中はサラリーマンでは買えない別世界となってしまいました・・・。故に、住宅ローンの借入希望額を膨らませがち。ですが、そこは「ちょっと待った」と言いたい。

まず審査の基準を覚えましょう。住宅ローンの借入額は年収の7倍までが目安です。もちろん、8倍〜9倍程度貸してくれる銀行も一部ありますが、審査が厳しくなります。そして、教育資金や老後資金を見据えると余裕返済は5倍以下です。この目安を覚えましょう。

ですので、モゲレコ等のシミュレーション画面では年収の7倍以下(できれば5倍以下)の金額を入力しましょう。年収500万円であれば3,500万円となります。.png?w=536&h=827)

参考:「モゲレコ」物件価格の設定画面

頭金はいくら入れればいい?

では、頭金はどのように考えればいいのでしょうか?

結論として、「頭金は入れない」が正解です。理由は、住宅ローンは借りたほうがお得だからです。意外に思われるかと思いますが、以下に理由を述べます。

住宅ローンは非常に金利が安く、税控除もあります。加えて、無料で団体信用生命保険という生命保険も付帯します。お得な要素が盛りだくさんなのです。

もちろん、住宅ローンには諸費用や金利などのコストがかかりますが、それを上回るメリットがあります。私の試算では、3,500万円借りた場合のお得要素は500万円分。一方コストは300万円となり、差し引き200万円のプラスです。

ゆえに、できるだけ借りたほうがお得です。そして、頭金のお金は株式などの運用に回すのがいいでしょう。中長期で見ると住宅ローン金利よりも資産運用のリターンの方が大きいですよ。

まとめると、「年収の7倍以下(できれば5倍以下)の物件を探し、頭金は入れずに借りる」がお金の使い方としては最も効率的です。「モゲレコ」でも、「頭金ゼロ」で入力することをおすすめします。

>>モゲレコで購入予算を立ててみる

最後に、住宅ローン選びで忘れないで欲しいこと

以上、ご質問に答える形で、私が現時点で考えるベストな住宅ローン周りの設定を述べさせていただきました。ただ、最後に住宅ローン選びで多くの人がつまずくところとして補足させていただきたい点があります。

住宅ローンは銀行ごとに異なる細かな審査基準が設けられているため、上記で述べてきた条件で設定しても、審査に出してみたら希望に添えない結果となるというケースも見受けられます。つまり、シミュレーションツールは銀行ごとの審査基準を勘案できていないため、購入予算のシミュレーションもあくまでも「参考」になってしまうのです。

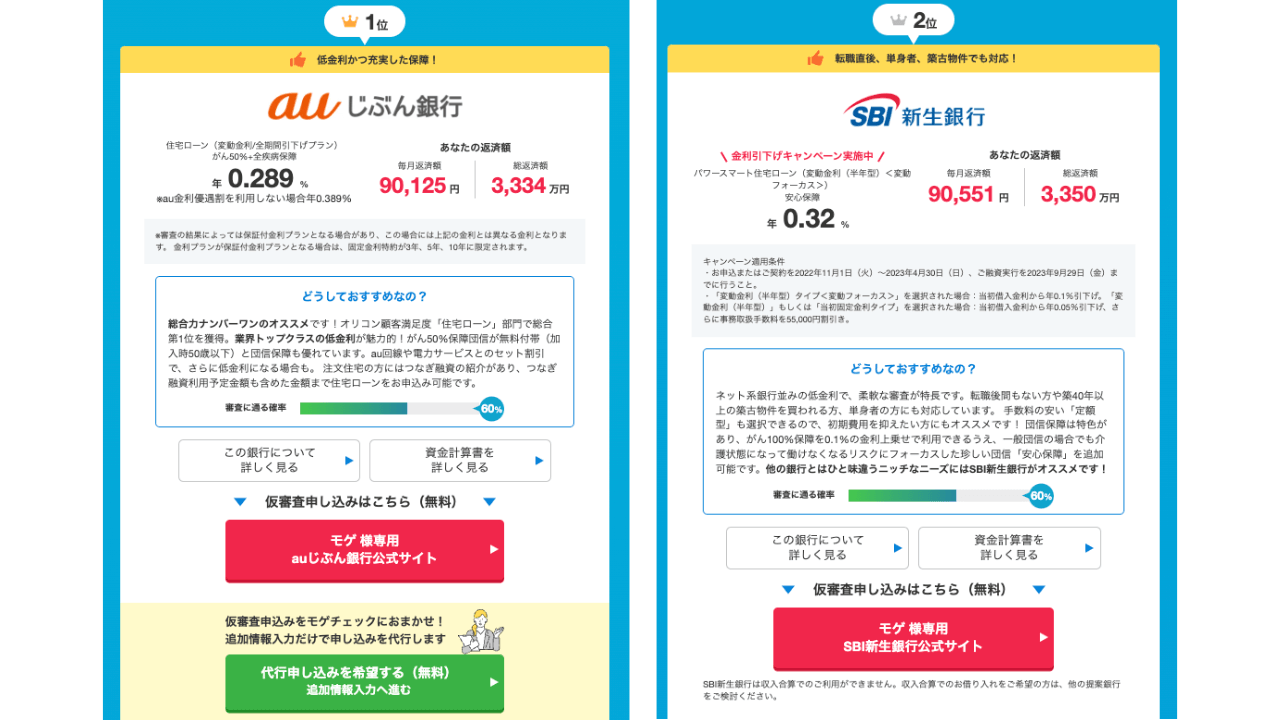

手前味噌にはなりますが、弊社の「モゲレコ」では、独自に各銀行の「審査の癖」を分析しています。入力していただいた約30項目の情報と照らし合わせ、あなたが「どこの銀行に、どのような条件で審査に通るのか」を診断しています。無料のサービスですので、ぜひ想定通りの借り入れが可能か、どこの銀行が一番オトクになるのか、の確認として活用してみてください。

「モゲレコ」を通して、みなさまが最適な条件のローンに出会えることを願っております。

参考:「モゲレコ」住宅ローンの提案結果画面

今回のお悩み・回答まとめ

- 金利は変動金利を選ぶ。金利設定する場合は、0.5%で入力

- 住宅ローンは年収の7倍まで(できれば5倍以下)

- 頭金は入れない

今回は、マンション購入予算を組むにあたり、住宅ローン金利や頭金などベストな設定を知りたい、という方からのご相談でした。

購入予算を考える上で、肝となるのが、住宅ローン選び。というのも、住宅ローンはきちんと自分に合うものを選べば、最大100万円以上も支払い金額を抑えられる可能性があるからです。

「では、住宅ローンの人気ランキング・金利ランキングを参照して、低金利のところを選べばいいじゃないか」と思われるかもしれません。しかし、そう簡単にはいかないのが、住宅ローン選びの難しいところ・・。というのも、住宅ローンの審査が通るか通らないかは、年収だけで決まるものではないから。塩澤さんのコメントにもある通り、各金融機関が独自の基準を元に、借りる人それぞれの属性条件(年収、勤務先、勤続年数、健康状態、年齢など)を総合的に参照して決めるものなのです。

効率的にローンを決めるなら「①どこの金融機関が通る確率が高いのか ②その中でどこが一番金利条件がいいのか」という順序で考えましょう。そのために便利なのが、「モゲレコ」です。

「モゲレコ」では、提供元である株式会社MFSが、これまで対面や電話相談などオフラインベースで蓄積してきた審査通過のデータ・ノウハウをベースに「こういう属性であれば、この金融機関に通る」と判定できるロジックを組み立てています。そのため、高確度でその人に最適な住宅ローンを提案することができます。

ぜひ、今回の記事の回答内容を参考にして、自分がより良い条件で借りられる住宅ローンを見つけてください。そして、欲しいマンションをより早く、より少ない支払い金額で手に入れましょう!

(PR)

マンションジャーナル編集部

「Housmart(ハウスマート)」が、購入や売却に必要な基礎知識・ノウハウ、資産価値の高い中古マンションの物件情報詳細、ディベロッパーや街などの不動産情報をお届けします。

.png?fm=webp&w=232)

%202.png?fm=webp&w=232)

%20(1).png?fm=webp&w=232)