知らなきゃ大損!マイホーム売却の税金の控除を解説

2021.12.09

自宅の売却にかかってくる、様々な税金。「こんなにかかるのか・・・!!」と愕然としている方、大丈夫です!実はマイホーム売却にはたくさんの優遇措置があります。無駄な出費をせずに少しでも手持ちの金額を増やすための、控除の仕組みについて解説します。

こちらの記事をお読みの方の中には、すでに計算してみてその金額の高さにびっくりした方もいらっしゃるかもしれませんね。>>【関連記事】マンション売却にかかる税金の計算方法とチェックポイント最もメジャーな控除方法が「居住用財産を譲渡した場合の3,000万円の特別控除の特例」。これは実際に自分が住んでいた居住用マンションであれば、譲渡所得から3,000万円も控除できるというもの。しかもこの控除制度、居住年数に関係なく利用できるのです。この控除により、実はマイホームのマンション売却所得税は無税になるケースが非常に多いのです。

こちらの記事をお読みの方の中には、すでに計算してみてその金額の高さにびっくりした方もいらっしゃるかもしれませんね。>>【関連記事】マンション売却にかかる税金の計算方法とチェックポイント最もメジャーな控除方法が「居住用財産を譲渡した場合の3,000万円の特別控除の特例」。これは実際に自分が住んでいた居住用マンションであれば、譲渡所得から3,000万円も控除できるというもの。しかもこの控除制度、居住年数に関係なく利用できるのです。この控除により、実はマイホームのマンション売却所得税は無税になるケースが非常に多いのです。

売却する自己居住のマンションを10年以上保有していた場合は、マンション売却の税金は更に安くなるように計算されます。しかもこの制度は「3000万円控除」と併用できるのです。マイホームを10年以上保有してマンションを売却した場合、税金の計算方法は下記の通りです。(譲渡所得 - 3000万円)×14%(※所得税10%+住民税4%)

※譲渡所得 - 3000万円が6000万円以下の場合

※平成25年から平成49年までは所得税額に対して2.1%の復興特別所得税が追加で課税されます元々、マンションの保有期間が5年を超えている場合は、譲渡所得×20%(※所得税15%+住民税5%)と計算するところをさらに6%税金が安くなるということです。なお流石にこのケースは少ないと思われますが「譲渡所得 - 3000万円」が6000万円を超える場合は、6000万円を超える部分については長期譲渡所得の税金と同じ「所得税15%+住民税5%」の税率が適用されます。>>マンションをお得に売却できるサービスとは?

売却する自己居住のマンションを10年以上保有していた場合は、マンション売却の税金は更に安くなるように計算されます。しかもこの制度は「3000万円控除」と併用できるのです。マイホームを10年以上保有してマンションを売却した場合、税金の計算方法は下記の通りです。(譲渡所得 - 3000万円)×14%(※所得税10%+住民税4%)

※譲渡所得 - 3000万円が6000万円以下の場合

※平成25年から平成49年までは所得税額に対して2.1%の復興特別所得税が追加で課税されます元々、マンションの保有期間が5年を超えている場合は、譲渡所得×20%(※所得税15%+住民税5%)と計算するところをさらに6%税金が安くなるということです。なお流石にこのケースは少ないと思われますが「譲渡所得 - 3000万円」が6000万円を超える場合は、6000万円を超える部分については長期譲渡所得の税金と同じ「所得税15%+住民税5%」の税率が適用されます。>>マンションをお得に売却できるサービスとは?

一般的な事例でいいますと、下記のケースではあまり譲渡所得税のことを心配する必要はありません。次のような状況の場合、基本的にマンションの売却は非課税になります。

一般的な事例でいいますと、下記のケースではあまり譲渡所得税のことを心配する必要はありません。次のような状況の場合、基本的にマンションの売却は非課税になります。

監修者:針山昌幸

最もメジャーな控除・「3,000万円の特別控除の特例」

こちらの記事をお読みの方の中には、すでに計算してみてその金額の高さにびっくりした方もいらっしゃるかもしれませんね。>>【関連記事】マンション売却にかかる税金の計算方法とチェックポイント最もメジャーな控除方法が「居住用財産を譲渡した場合の3,000万円の特別控除の特例」。これは実際に自分が住んでいた居住用マンションであれば、譲渡所得から3,000万円も控除できるというもの。しかもこの控除制度、居住年数に関係なく利用できるのです。この控除により、実はマイホームのマンション売却所得税は無税になるケースが非常に多いのです。

こちらの記事をお読みの方の中には、すでに計算してみてその金額の高さにびっくりした方もいらっしゃるかもしれませんね。>>【関連記事】マンション売却にかかる税金の計算方法とチェックポイント最もメジャーな控除方法が「居住用財産を譲渡した場合の3,000万円の特別控除の特例」。これは実際に自分が住んでいた居住用マンションであれば、譲渡所得から3,000万円も控除できるというもの。しかもこの控除制度、居住年数に関係なく利用できるのです。この控除により、実はマイホームのマンション売却所得税は無税になるケースが非常に多いのです。

3000万円控除の利用方法

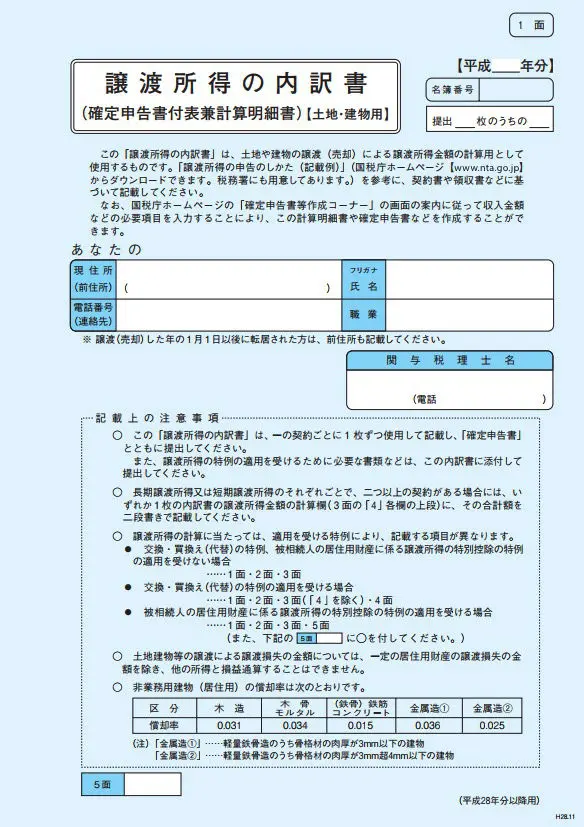

とってもお得な「居住用財産を譲渡した場合の3,000万円の特別控除の特例」ですが、どのようにすれば利用できるのでしょうか?利用方法ですが、マンションを売却した翌年の2月15日〜3月15日の間に確定申告をします。その際に、確定申告書に下記の「譲渡所得の内訳書(確定申告書付表兼計算明細書)」を添えて提出するだけ。譲渡所得の内訳書は書くのが大変なので、税理士に依頼すると良いでしょう。 ↑3000万円控除を利用するために必要な「譲渡所得の内訳書」

↑3000万円控除を利用するために必要な「譲渡所得の内訳書」

3000万円控除が適用できないケースは?

非常にお得な「居住用財産を譲渡した場合の3,000万円の特別控除の特例」ですが、いくつかのケースで使えないことがあります。- ケース1:マンションを売却した相手が親族など特別な関係であること

- ケース2:マンションを売った年の前年、及び前々年に3000万円控除を使っていること

- ケース3:マイホーム買換えや、マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていること

- ケース4:売却する家が、住まなくなってから3年以上である(3年目を経過する日の属する年の12月31日を超えている)こと

夫婦で持っている家を売却した時は3000万円控除を2倍にできる!

↑もともとお得な3000万円控除を、更に2倍にすることが可能

↑もともとお得な3000万円控除を、更に2倍にすることが可能

3000万円控除を利用すると「住宅ローン減税」は利用できない!

とても魅力的な3000万円控除ですが、買い替えの際には注意が必要です。3000万円控除を利用した場合、家を売却したその後2年間の間は新しく購入した家に対して住宅ローン減税を利用することができません。3000万円控除か、住宅ローン減税のどちらが得かを選択する必要があるのです。もし売却で3000万円を超えるなど巨額の利益が出た場合は、3000万円控除を利用し、家を売却した年を含めた3年間は賃貸を利用するのが良いでしょう。>>中古マンションの住み替え・買い替えの注意点を専門家が徹底解説!例として、次のようなケースの場合は、買い替え先の住宅ローン減税ではなく、3000万円特別控除を利用した方が良いでしょう。1.新しく買う不動産が住宅ローン控除を利用出来、新しく買う不動産が中古住宅(個人売主)だった場合

この場合、住宅ローンの控除額は最大200万円となりますので、これよりも減税金額が大きい時は、3000万円特別控除を利用した方が良いを使った方が良いことになります。つまり、下記のようなケースです。- 短期譲渡所得が5,046,682円以上であれば、3000万円控除を使った方が良い

- 長期譲渡所得が9,844,942円以上であれば、3000万円控除を使った方が良い

2.新しく買う不動産が住宅ローン控除を利用出来、新しく買う不動産が新築住宅や法人売主の中古住宅だった場合

この場合、住宅ローンの控除額は最大400万円となりますので、これよりも減税金額が大きい時は、3000万円特別控除を利用した方が良いことになります。つまり、下記のようなケースです。- 短期譲渡所得が10,093,364円以上であれば、3000万円控除を使った方が良い

- 長期譲渡所得が19,689,884円以上であれば、3000万円控除を使った方が良い

マイホームを10年以上保有すると更に控除金額がある

売却する自己居住のマンションを10年以上保有していた場合は、マンション売却の税金は更に安くなるように計算されます。しかもこの制度は「3000万円控除」と併用できるのです。マイホームを10年以上保有してマンションを売却した場合、税金の計算方法は下記の通りです。(譲渡所得 - 3000万円)×14%(※所得税10%+住民税4%)

※譲渡所得 - 3000万円が6000万円以下の場合

※平成25年から平成49年までは所得税額に対して2.1%の復興特別所得税が追加で課税されます元々、マンションの保有期間が5年を超えている場合は、譲渡所得×20%(※所得税15%+住民税5%)と計算するところをさらに6%税金が安くなるということです。なお流石にこのケースは少ないと思われますが「譲渡所得 - 3000万円」が6000万円を超える場合は、6000万円を超える部分については長期譲渡所得の税金と同じ「所得税15%+住民税5%」の税率が適用されます。>>マンションをお得に売却できるサービスとは?

売却する自己居住のマンションを10年以上保有していた場合は、マンション売却の税金は更に安くなるように計算されます。しかもこの制度は「3000万円控除」と併用できるのです。マイホームを10年以上保有してマンションを売却した場合、税金の計算方法は下記の通りです。(譲渡所得 - 3000万円)×14%(※所得税10%+住民税4%)

※譲渡所得 - 3000万円が6000万円以下の場合

※平成25年から平成49年までは所得税額に対して2.1%の復興特別所得税が追加で課税されます元々、マンションの保有期間が5年を超えている場合は、譲渡所得×20%(※所得税15%+住民税5%)と計算するところをさらに6%税金が安くなるということです。なお流石にこのケースは少ないと思われますが「譲渡所得 - 3000万円」が6000万円を超える場合は、6000万円を超える部分については長期譲渡所得の税金と同じ「所得税15%+住民税5%」の税率が適用されます。>>マンションをお得に売却できるサービスとは?

こんなケースであれば税金はかからない!

一般的な事例でいいますと、下記のケースではあまり譲渡所得税のことを心配する必要はありません。次のような状況の場合、基本的にマンションの売却は非課税になります。

一般的な事例でいいますと、下記のケースではあまり譲渡所得税のことを心配する必要はありません。次のような状況の場合、基本的にマンションの売却は非課税になります。

- 不動産を購入した価格より安くなった

- 自分で住んでいるマンションなどの不動産を売ったときの利益が3,000万円+諸経費以下だった

株式会社Housmart

マンションジャーナル編集部

マンションジャーナル編集部

「Housmart(ハウスマート)」が、購入や売却に必要な基礎知識・ノウハウ、資産価値の高い中古マンションの物件情報詳細、ディベロッパーや街などの不動産情報をお届けします。

.png?fm=webp&w=232)

%202.png?fm=webp&w=232)

%20(1).png?fm=webp&w=232)